Kontrola NIK dotycząca projektów realizowanych przez Fundusz Rozwoju Spółek (FRS) z udziałem Stoczni Gryfia i Wulkan rzuca nowe światło na skutki opóźnień i wzrost kosztów związanych z kontraktem na budowę doku. Czy pandemia COVID-19, niestabilność na rynkach surowców i czynniki geopolityczne miały wpływ na realizację projektu? W analizie sporządzonej przez NIK przyglądamy się wynikom kontroli oraz obecnemu stanowi finansowemu spółek stoczniowych.

Stocznie „państwowe” borykają się z brakiem stabilnego finansowania, niedoborem skutecznej strategii dla przemysłu stoczniowego i kiepską kondycją finansową, co podkreśla nieefektywność nadzoru ze strony Skarbu Państwa. W okresie kontrolnym (2019-2021), dwie spółki były nierentowne, a jedna odnotowywała straty netto od 2020 r.

Pomimo zysku netto jednej ze stoczni w 2021 r., nie wynikało to z jej zdolności produkcyjnych, ale było rezultatem sprzedaży majątku. Skumulowane straty stoczni skonsolidowanych w sprawozdaniach finansowych grup kapitałowych podległych Skarbu Państwa rosną z roku na rok, na koniec 2021 r. osiągając (-)1,2 mld złotych.

Branża produkcji i remontów statków, która przez ostatnie lata zapewniała bezpośrednie zatrudnienie ok. 37 tys. osób, jest niezmiernie ważna dla lokalnego rynku pracy, biorąc pod uwagę, że każdy stoczniowiec generuje od pięciu do siedmiu dodatkowych miejsc pracy.

W latach 2015-2020, podmioty zależne od Skarbu Państwa generowały średnio około 8% całości przychodów przemysłu stoczniowego w Polsce. Od 2018 r., ten udział systematycznie maleje, przekazując pole firmom prywatnym lub dominowanym przez kapitał prywatny.

Najwyższy organ kontroli państwa (NIK) przeprowadził kontrolę w trzech spółkach z udziałem Skarbu Państwa, które posiadają podmioty stoczniowe w swoim portfelu, oraz w trzech podmiotach uprawnionych do wykonywania praw z akcji należących do Skarbu Państwa w tych spółkach. Celem kontroli NIK było sprawdzenie, czy nadzór nad spółkami stoczniowymi był prawidłowy i skuteczny.

Choć kandydaci na członków rad nadzorczych stoczni spełniali formalne wymogi, 94,3% z nich nie miało doświadczenia w branży stoczniowej. Wysokość wynagrodzeń członków organów nadzorczych i zarządzających nie przekraczała limitów ustawowych. Jednakże, wypłata zmiennej części wynagrodzenia zarządom stoczni była uzależniona od realizacji wyznaczonych celów, które w dwóch przypadkach nie zostały osiągnięte.

W kontrolowanych podmiotach polityka właścicielska była realizowana zgodnie z dokumentem Zasady nadzoru właścicielskiego nad spółkami z udziałem Skarbu Państwa oraz wymogami ustawy Kodeks spółek handlowych. Funkcjonowały tam komórki odpowiedzialne za nadzór właścicielski, które wypełniały swoje obowiązki prawidłowo. Mimo to, widoczne są wyraźne obszary do poprawy dla państwowych spółek stoczniowych.

Odłożona rentowność stoczni dzięki sprzedaży majątku

Sytuacja finansowo-ekonomiczna grup kapitałowych kontrolowanych przez Skarb Państwa jest w dużej mierze kształtowana przez wyniki czterech spółek stoczniowych. Trzy z nich, w tym Grupa Przemysłowa Baltic Sp. z o.o., PGZ Stocznia Wojenna Sp. z o.o., oraz Stocznia Szczecińska Wulkan Sp. z o.o. odnotowały straty netto w okresie kontrolnym. Zyski natomiast przynosiła jedynie Morska Stocznia Remontowa Gryfia SA.

Pomimo to, wartościowe jest uwypuklenie, że pozytywne wyniki Gryfii nie były efektem działalności produkcyjnej, a wynikały z wpływów uzyskanych ze sprzedaży majątku. Z tego samego powodu Stocznia Wojenna odnotowała stratę netto na poziomie (-)20,4 mln zł.

W Stoczni Wojennej oraz Gryfii, z powodu problemów z utrzymaniem płynności finansowej, konieczne było opracowanie i wdrożenie programów naprawczych. Kontrola Najwyższego organu kontroli państwa (NIK) pokazała, że realizacja planów naprawczych nie przyczyniła się do poprawy sytuacji finansowej MSR Gryfia SA.

Ostatnie lata nie były łaskawe dla stoczni podległych Skarbu Państwa, co dobrze obrazuje wysokość skumulowanych strat. Na koniec 2021 roku osiągnęły one w jednej z grup kapitałowych poziom niemal (-)0,1 mld zł, a w innej przekroczyły (-)1,1 mld zł.

Czy inwestycje w projekty stoczniowe mogą ocalić przemysł?

Mimo iż przemysł stoczniowy jest uznawany za kluczowy dla rozwoju gospodarki, podmioty uprawnione do wykonywania praw z akcji należących do Skarbu Państwa nie sformułowały konkretnych zadań dla nadzorowanych spółek. Nie opracowano również strategii dla przemysłu stoczniowego, która mogłaby umożliwić budowę trwałej rentowności stoczni. Nie spełniła takiej roli również Strategia na rzecz Odpowiedzialnego Rozwoju do roku 2020 (z perspektywą do 2030 r.).

Kontrola NIK pokazuje, że ratunkiem dla stoczni okazują się inwestycje w projekty, które angażują pośrednio znaczne środki Skarbu Państwa. Tak jest w przypadku projektu „Baltic” w Agencji Rozwoju Przemysłu (ARP) oraz projektu „Zwiększenie zdolności produkcyjnych i remontowych Polskiej Grupy Zbrojeniowej SA oraz spółek zależnych” w PGZ. Obie inwestycje mają na celu utrzymanie i rozwój potencjału przemysłu stoczniowego, co ma z kolei pozytywnie wpłynąć na wyniki finansowe kontrolowanych spółek.

Fundusz Rozwoju Spółek (FRS) i Projekty Stoczni Gryfia i Wulkan: Skutki Opóźnień i Wzrostu Kosztów

Fundusz Rozwoju Spółek (FRS) stawił czoła wyzwaniom związanym z budową doku nr 8, kontraktem zawartym ze Stocznią Gryfia (jako Korzystającym) oraz Stocznią Wulkan (jako Wykonawcą). Zgodnie z porozumieniem zawartym przez FRS, budowa doku i modernizacja związanej z nim infrastruktury, które miały być wykonane przez Stocznię Gryfia, powinny zakończyć się nie później niż do końca III kwartału 2024 r. Zaskakująco, koszty netto tego projektu okazały się być o 150% wyższe od pierwotnych założeń.

FRS zidentyfikował kilka kluczowych czynników, które przyczyniły się do opóźnienia realizacji kontraktu i wzrostu kosztów. Są to: pandemia COVID-19, nieprzewidywalne zmiany na rynku surowców, towarów i usług niezbędnych do wykonania kontraktu, wojna w bezpośrednim sąsiedztwie Polski oraz nieodpowiednie wykonanie dokumentacji projektowo-konstrukcyjnej przez projektanta doku.

Kwestia wpływu tych czynników na projekt stoczniowy oraz odpowiedzialność Stoczni Wulkan jako wykonawcy doku były poddane kontroli przez Inżyniera Kontraktu. Wskazał on na konieczność renegocjacji umowy oraz wyjaśnienia odpowiedzialności strony wykonawczej.

FRS nie podjął żadnych działań wobec Stoczni Wulkan, pomimo ewentualnego ryzyka naliczenia kar umownych przez zamawiającego oraz innych konsekwencji wynikających z postanowień umownych, co mogłoby mieć miejsce w przypadku podmiotów niepowiązanych kapitałowo. Wynika to z ustaleń Najwyższego organu kontroli państwa (NIK).

Dodatkowo, NIK zwrócił uwagę na wpływ opóźnień w realizacji kontraktu na kondycję finansową Stoczni Wulkan. Spółka, która na koniec 2019 r. generowała zyski netto, na koniec 2021 r. odnotowała straty. Szacunkowa strata na kontrakcie została uwzględniona w wyniku finansowym spółki za 2021 rok.

Plan Modernizacji Stoczni Gryfia na lata 2020-2030 zakładał, że przychody z remontów przeprowadzanych na nowym doku miały być osiągane już w 2022 r. i miały stanowić główny czynnik poprawy sytuacji finansowej spółki. NIK zwraca jednak uwagę na ryzyko nieosiągnięcia celów tego projektu ze względu na złą kondycję finansową spółek stoczniowych.

Kontrola NIK dotyczy konieczności opracowania rządowej strategii dla przemysłu stoczniowego oraz zwiększonego nadzoru nad projektami realizowanymi przez stocznie, zwłaszcza w kontekście utrzymujących się niekorzystnych wyników finansowych tych spółek i znacznej wysokości środków finansowych zaangażowanych w realizację tych przedsięwzięć.

Zadbajmy o przyszłość przemysłu stoczniowego w Polsce, pilnując terminów realizacji kontraktów i monitorując koszty projektów. Bez odpowiedniego zarządzania i kontroli, przyszłość tej kluczowej dla gospodarki branży może być zagrożona.

Źródło: Najwyższa Izba Kontroli

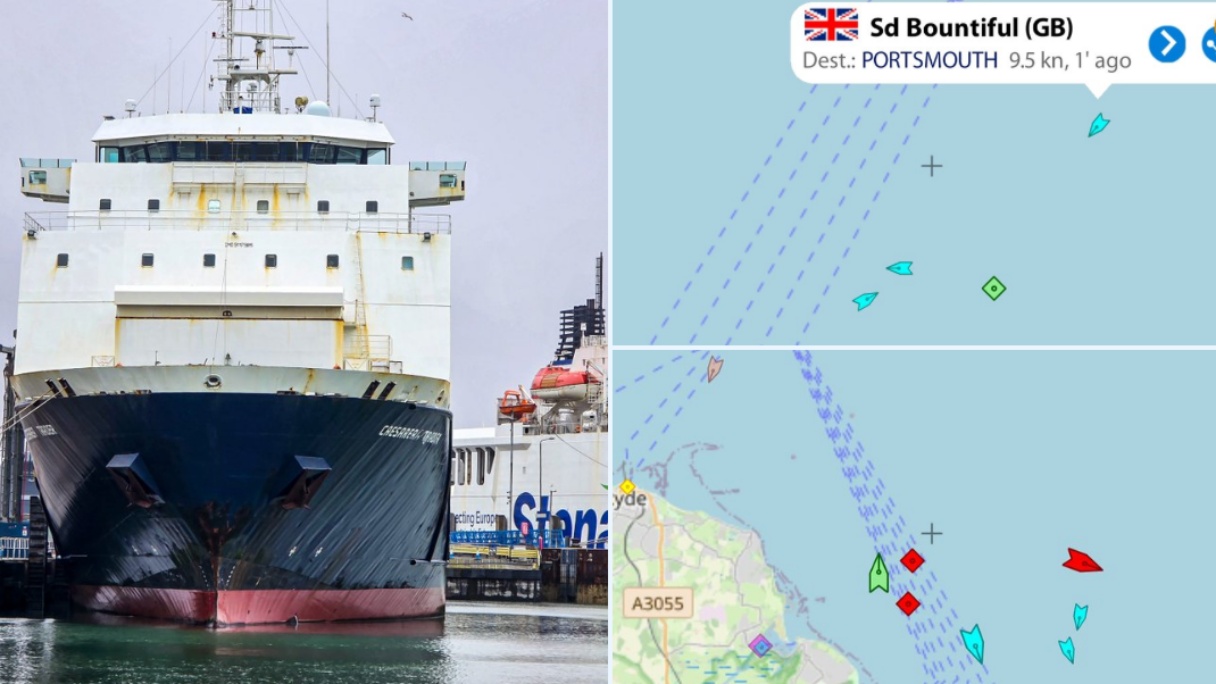

W poniedziałkowy wieczór u południowych wybrzeży Wielkiej Brytanii doszło do pożaru na pokładzie promu towarowego Caesarea Trader. Jednostka, eksploatowana przez DFDS, została postawiona na kotwicy w rejonie wyspy Wight, na podejściu do Portsmouth.

Zgodnie z danymi systemu AIS około godziny 16:00 czasu GMT statek, realizujący regularne połączenie pomiędzy Portsmouth a Jersey, wyraźnie zmniejszył prędkość i zakotwiczył na akwenie o głębokości około 16 metrów. Kilkanaście minut później załoga zgłosiła pożar w siłowni, o czym poinformowała brytyjska służba ratownictwa morskiego HM Coastguard.

Na miejsce skierowano jednostkę ratowniczą RNLI z Bembridge. Armator potwierdził pożar na pokładzie, informując jednocześnie o bezpieczeństwie załogi oraz jednego pasażera. Ogień został opanowany, a statek pozostaje zakotwiczony.

DFDS przekazał również, że na czas trwania działań związanych z incydentem podjęto kroki mające na celu zastąpienie zdolności przewozowych Caesarea Trader na trasie Portsmouth–Jersey. Po ustabilizowaniu sytuacji zarówno jednostka RNLI, jak i holownik asystujący zostały odwołane z rejonu zdarzenia.

Caesarea Trader to prom ro-ro o nośności około 5000 DWT, zbudowany w 1996 roku. Jednostka była wcześniej znana jako Commodore Goodwill i pozostawała w eksploatacji Condor Ferries. W 2022 roku statek uczestniczył w kolizji z francuską jednostką rybacką L’Ecume II, w wyniku której zginęły trzy osoby. Prom został sprzedany DFDS i przemianowany jeszcze przed zakończeniem postępowania sądowego związanego z tamtym zdarzeniem.