PKN Orlen odnotował 3 177 mln zł skonsolidowanego zysku netto przypisanego akcjonariuszom jednostki dominującej w IV kw. 2021 r. wobec 2 mln zł straty rok wcześniej, podała spółka w raporcie.

„Wynik netto: wzrost o 3,2 mld zł (r/r), w tym: wyższy wynik EBITDA LIFO o 1,5 mld zł, niższy odpis na aktywach o 0,9 mld zł, wyższy efekt LIFO o 1,4 mld zł, wyższa amortyzacja o (-) 0,2 mld zł, wyższy wynik na działalności finansowej o 0,4 mld zł oraz wyższy podatek dochodowy o (-) 0,8 mld zł” – czytamy w prezentacji wynikowej.

Zysk operacyjny wyniósł 3 973 mln zł wobec 420 mln zł zysku rok wcześniej. Wynik EBITDA wyniósł 5 560 mln zł wobec 2 675 mln zł rok wcześniej.

„Wyniki finansowe i operacyjne [w 2021 r.]:

* EBITDA LIFO: 14,2 mld zł; wzrost o 5,8 mld zł (r/r)

* Marża downstream: 8,6 USD/bbl; wzrost o 18% (r/r)

* Marża rafineryjna z dyferencjałem B/U: 4,3 USD/bbl; wzrost o 54% (r/r)

* Marża petrochemiczna: 1 273 euro/t, wzrost o 52% (r/r)

* Przerób ropy: 29,9 mt; wzrost o 1% (r/r) / 85% wykorzystania mocy

* Sprzedaż: 38,9 mt; wzrost o 2% (r/r)” – czytamy dalej w prezentacji.

Wynik EBITDA LIFO odnotował wzrost o 1,5 mld zł (r/r) w efekcie dodatniego wpływu makro, wyższych wolumenów sprzedaży, wyższych marż handlowych w hurcie i marż pozapaliwowych w detalu oraz wykorzystania historycznych warstw zapasów. Powyższe dodatnie efekty zostały częściowo ograniczone ujemnym wpływem niższych marż paliwowych w detalu, wyższych kosztów ogólnych i kosztów pracy, wyższych kosztów rezerw na emisje CO2 oraz przeszacowania wartości zapasów do cen możliwych do uzyskania (NRV), wymieniono.

Skonsolidowane przychody ze sprzedaży sięgnęły 41 165 mln zł w IV kw. 2021 r. wobec 23 175 mln zł rok wcześniej.

„Przychody: wzrost o 78% (r/r) w efekcie wyższych notowań produktów rafineryjnych i petrochemicznych na skutek wzrostu cen ropy o 36 USD/bbl (r/r) oraz wyższych wolumenów sprzedaży o 7% (r/r)” – napisano dalej w prezentacji.

„Skutecznie realizujemy założenia strategii, rozwijając i jednocześnie wykorzystując potencjał całej Grupy Orlen. W połączeniu z efektywnym zarządzaniem przynosi to oczekiwane rezultaty. Rekordowe wyniki, które osiągnęliśmy w 2021 roku, to efekt naszej właściwej decyzji o dywersyfikacji działalności. Konsekwentnie inwestujemy w nasz podstawowy biznes, jednocześnie mocno angażując się w rozwój nowych obszarów, a to przekłada się na konkretne korzyści. Mamy silne fundamenty finansowe i jesteśmy dobrze przygotowani na strategiczne wyzwania. To przede wszystkim budowa zintegrowanego koncernu multienergetycznego, który będzie liderem transformacji energetycznej w Europie Środkowej. Wypracowany w minionym roku zysk przyczyni się do realizacji naszych kolejnych inwestycji, w tym w nisko- i zeroemisyjną energetykę. Będą one wzmacniać pozycję koncernu na międzynarodowym rynku, budując jego trwałą wartość dla akcjonariuszy i siłę polskiej gospodarki” – skomentował prezes Daniel Obajtek, cytowany w komunikacie.

Rekordowy wynik w czwartym kwartale 2021 roku odnotował segment rafineryjny, którego EBITDA LIFO wzrosła do 2,1 mld zł.

„Tak wysoki wynik jest efektem: dodatniego wpływu makro (r/r) spowodowanego wyższym dyferencjałem Brent/Ural, wzrostu marż na lekkich i średnich destylatach, osłabienia złotówki względem dolara oraz wyceny i rozliczenia kontraktów terminowych CO2. W tym czasie koncern odnotował także wzrost wolumenów sprzedaży o 10% (r/r), w tym: wyższą sprzedaż benzyny o 21%, oleju napędowego o 8%, JET o 110% i ciężkiego oleju opałowego o 26%, przy niższej sprzedaży LPG o (-) 8%. Przerób ropy w Grupie Orlen wyniósł 8,6 mt, co oznacza wzrost o 1,2 mt (r/r). PKN Orlen osiągnął wyższy przerób ropy o 0,4 mt (r/r) i uzysk paliw o 5 pp (r/r). Z kolei Orlen Unipetrol zanotował wzrost przerobu ropy o 0,2 mt (r/r) i uzysku paliw o 3 pp (r/r). Natomiast w Orlen Lietuva przerób ropy wzrósł o 0,6 mt (r/r), a uzysk paliw poprawił się o 2 pp (r/r). Sprzedaż wyniosła 6,8 mt, czyli o 10% (r/r) więcej, w tym: w Polsce o 6%, na Litwie o 16%, a w Czechach o 12%, m.in. dzięki poprawie sytuacji rynkowej i makroekonomicznej” – zaznaczono.

Mocną pozycję ponownie potwierdził segment petrochemiczny. W ostatnim kwartale 2021 roku osiągnął 1,4 mld zł EBITDA LIFO, co oznacza wzrost o 76% (r/r), podała też spółka.

„Wynik ten to rezultat wyższych (r/r) marż petrochemicznych na olefinach, poliolefinach, PTA, PCW i nawozach oraz wyceny i rozliczenia kontraktów terminowych CO2. Sprzedaż wyniosła 1,3 mt i była niższa o (-) 7% (r/r), w tym w Polsce o (-) 13%, głównie nawozów i PTA, co było spowodowane postojami remontowymi instalacji PTA i Reformingu V. Natomiast na Litwie sprzedaż wzrosła o 47% (r/r), a w Czechach o 3% (r/r), w wyniku poprawy paramentów operacyjnych instalacji PE3” – czytamy w komunikacie.

Segment energetyki osiągnął EBITDA na poziomie 248 mln zł, w którym 554 mln zł to wynik Grupy Energa (wzrost o 40 mln zł (r/r).

„Na ten rezultat wpływ miał przede wszystkim wzrost cen gazu, a także węgla brunatnego w czeskim Unipetrolu oraz relacje cenowe pomiędzy zakupem a odsprzedażą energii w Grupie Energa, które częściowo skompensowały rozliczenia i wyceny kontraktów terminowych CO2. W tym czasie Koncern dysponował 3,3 GWe zainstalowanej mocy elektrycznej i 6,1 GWt mocy cieplnej. Produkcja energii elektrycznej, która w ok. 60% pochodziła ze źródeł zero- i niskoemisyjnych, wyniosła 3,2 TWh. Sprzedaż energii elektrycznej była na niewiele niższym poziomie w porównaniu do analogicznego okresu ubiegłego roku. Wzrosła natomiast, w wyniku zwiększenia pracy zdalnej w Polsce, jej dystrybucja. W ramach budowy nowych obszarów biznesowych w segmencie energetyki, PKN Orlen w dalszym ciągu koncentrował się na rozwoju morskiej energetyki wiatrowej” – czytamy dalej.

W czwartym kwartale segment detaliczny wypracował 572 mln zł EBITDA, niższy o 25% (r/r).

„Na ten wynik wpływ miał spadek marż paliwowych na polskim rynku, przy wzroście na rynku czeskim i niemieckim oraz porównywalnym poziomie na rynku litewskim (r/r). Koncern w Polsce i na Litwie odnotował natomiast wzrost marż pozapaliwowych, przy spadku w Niemczech i Czechach. O 9% (r/r) wyższa była sprzedaż, w tym: o 14% benzyny, o 7% oleju napędowego i o 2% LPG. W Polsce wzrosła ona o 12%, w Czechach o 6%, a w Niemczech o 2%, przy niższej sprzedaży na Litwie o (-) 3%. Na koniec 2021 roku w sieci detalicznej Grupy Orlen funkcjonowało 2 881 stacji paliw, co oznacza wzrost o 26 (r/r), w tym: w Polsce o 8, w Niemczech o 4, w Czechach o 5 i na Słowacji o 9, przy porównywalnej liczbie stacji na Litwie. Tym samym koncern zwiększył swój udział w rynku czeskim i słowackim. Kontynuowano rozwój oferty pozapaliwowej. O 72 wzrosła liczba punktów sprzedaży pozapaliwowej Stop Cafe/star Connect/Orlen w ruchu w stosunku do analogicznego okresu ubiegłego roku, w tym: w Polsce o 25, w Niemczech o 29, w Czechach o 14, na Słowacji o 3 i na Litwie o 1. Na koniec grudnia 2021 roku było ich łącznie 2 290, w tym: 1 750 w Polsce, 327 w Czechach, 168 w Niemczech, 29 na Litwie i 16 na Słowacji. Koncern konsekwentnie przystosowywał także sieć stacji do sprzedaży paliw alternatywnych. W rezultacie liczba punktów alternatywnego tankowania wzrosła o 296 (r/r), do ponad 500. Do dyspozycji klientów są 462 punkty ładowania samochodów elektrycznych, zlokalizowane głównie w Polsce, 2 stacje wodorowe oraz 44 stacje CNG” – wyjaśniono.

Ponownie solidny wynik osiągnął segment wydobycia, który wypracował EBITDA na poziomie 185 mln zł, prawie 4-krotnie wyższy (r/r).

„Jest on odzwierciedleniem dodatniego wpływ makro (r/r) w efekcie wzrostu notowań ropy, gazu i kondensatu gazowego oraz dodatniego wpływu transakcji zabezpieczających przepływy pieniężne. W tym czasie średnie wydobycie wyniosło w Polsce 1 tys. boe/d i było na porównywalnym poziomie (r/r), natomiast w Kanadzie, przy nieznacznym spadku, wynoszącym 0,3 tys. boe/d, osiągnęło 14,9 tys. boe/d. W 4 kwartale w Polsce w ramach zagospodarowania aktywów prowadzono prace w projekcie Edge oraz Płotki i Sieraków, realizowanych z PGNiG. Ponadto zakończono prace wiertnicze w projekcie Miocen i rozpoczęto wspólnie z PGNiG w projekcie Płotki. W ramach prac sejsmicznych zrealizowano prace interpretacyjne zdjęcia sejsmicznego Koczała-Miastko 3D (projekt Edge). W Kanadzie, w projekcie Kakwa, zrealizowano wiercenie pierwszego otworu oraz rozpoczęto wiercenie następnego. Z kolei w projekcie Ferrier Koncern miał udział w wierceniu dwóch otworów i rozpoczął prace modernizacyjne, które pozwolą zwiększyć efektywność sczerpywania zasobów węglowodorów w południowej części obszaru” – napisano w materiale.

W całym 2021 r. spółka miała 10 158 mln zł skonsolidowanego zysku netto przypisanego akcjonariuszom jednostki dominującej w porównaniu z 2 755 mln zł zysku rok wcześniej, przy przychodach ze sprzedaży w wysokości 131 592 mln zł w porównaniu z 86 180 mln zł rok wcześniej.

W ujęciu jednostkowym zysk netto w 2021 r. wyniósł 7 144 mln zł wobec 2 356 mln zł straty rok wcześniej.

Źródło: ISBnews

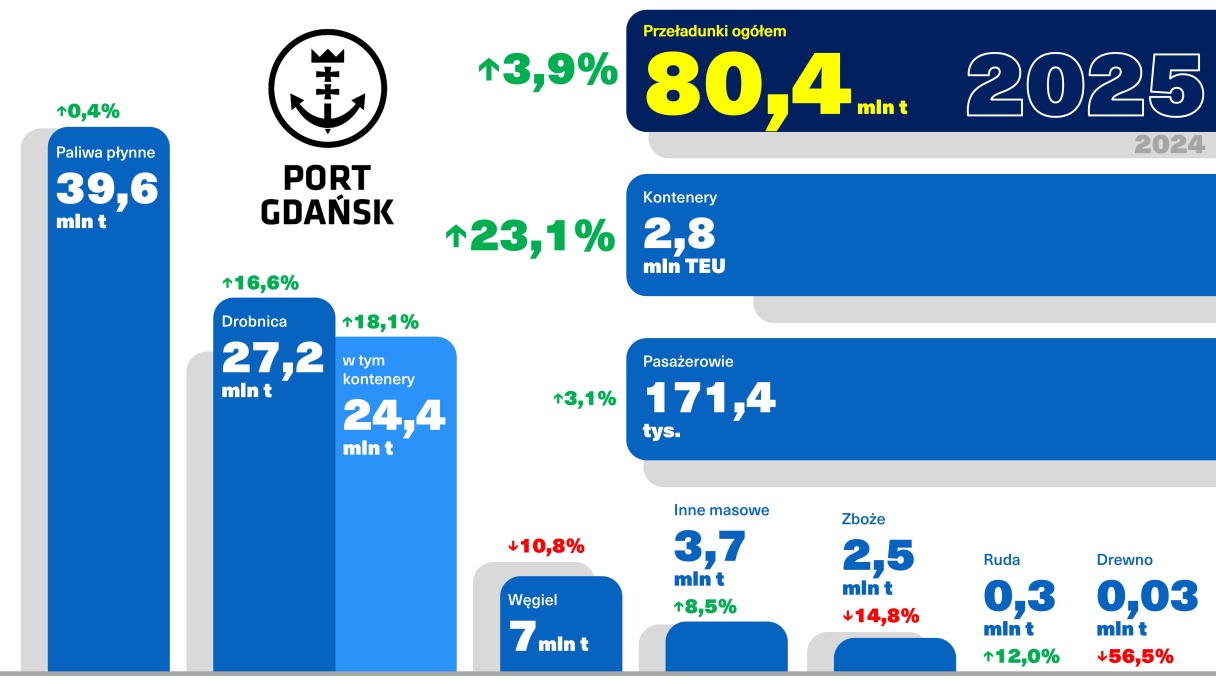

Port Gdańsk zakończył 2025 rok bardzo dobrym wynikiem przeładunkowym, potwierdzając utrzymującą się tendencję wzrostową. W minionym roku w największym polskim porcie morskim przeładowano łącznie 80,4 mln ton ładunków, czyli o blisko 4 proc. więcej niż w 2024 roku, gdy wolumen wyniósł 77,4 mln ton.

W artykule

Wzrost przeładunków znalazł odzwierciedlenie również w statystyce zawinięć. W 2025 roku do portu zawinęło łącznie 4394 statków, co oznacza wzrost o 4,2 proc. rok do roku. Liczba statków handlowych osiągnęła poziom 3650 jednostek, notując wzrost o 2,5 proc. Jednocześnie średnie GT statków handlowych wzrosło o 3,8 proc., co potwierdza rosnące wykorzystanie infrastruktury głębokowodnej portu.

Największą grupą ładunkową w strukturze przeładunków Portu Gdańsk pozostają paliwa płynne. W 2025 roku ich wolumen wyniósł 39,6 mln ton, co oznacza wzrost o 0,4 proc. w porównaniu z rokiem poprzednim. Paliwa płynne odpowiadały za 49,3 proc. całkowitych przeładunków portu, pozostając kluczowym elementem jego działalności oraz istotnym ogniwem krajowego systemu bezpieczeństwa energetycznego.

Przeładunki ropy naftowej realizowane przez Naftoport osiągnęły poziom 37,4 mln ton wobec 36,6 mln ton rok wcześniej, co stanowi najlepszy wynik w historii terminalu. W 2025 roku Naftoport obsłużył 379 statków z ropą naftową oraz 84 statki z produktami naftowymi.

Drugą najważniejszą grupą ładunkową w 2025 roku była drobnica. Jej wolumen wzrósł z 23,3 mln ton w 2024 roku do 27,2 mln ton w roku 2025, co oznacza wzrost o 16,6 proc. Udział drobnicy w przeładunkach ogółem wyniósł 33,8 proc., potwierdzając rosnące znaczenie tej grupy dla dalszego rozwoju portu.

Szczególnie dobre wyniki osiągnięto w segmencie kontenerowym. W 2025 roku w terminalach kontenerowych przeładowano niemal 2,8 mln TEU, czyli o 23 proc. więcej niż rok wcześniej. W samym Baltic Hub przeładowano 2 766 475 TEU. Równocześnie masa przeładowanych ładunków kontenerowych wzrosła o 18 proc., osiągając poziom 24 mln ton.

W segmencie ładunków masowych suchych odnotowano wyraźne zróżnicowanie wyników. Kolejny rok z rzędu zmniejszyły się przeładunki węgla, które spadły o 10,8 proc. w stosunku do 2024 roku, osiągając poziom blisko 7 mln ton. Udział węgla w strukturze ładunkowej portu wyniósł 8,7 proc., co potwierdza jego malejącą rolę w krajowym miksie energetycznym.

Odmiennie kształtowała się sytuacja w przypadku rudy, której przeładunki wzrosły o 12 proc., do poziomu 326,7 tys. ton. Wzrost o 8,5 proc. odnotowano również w kategorii innych ładunków masowych suchych, których wolumen osiągnął 3,7 mln ton.

Spadki dotyczyły natomiast drewna, którego przeładunki zmniejszyły się o 56,5 proc., do 31,2 tys. ton, oraz zbóż, gdzie wolumen obniżył się o 14,8 proc., do około 2,5 mln ton.

W 2025 roku spadek zanotowano także w segmencie ro-ro. Liczba obsłużonych pojazdów zmniejszyła się o 15 proc., do poziomu 118 tys. sztuk.

Pozytywnie kształtowały się wyniki w segmencie pasażerskim. W 2025 roku Port Gdańsk obsłużył 171,4 tys. pasażerów, co oznacza wzrost o 3,1 proc. w porównaniu z 2024 rokiem. W ciągu roku odnotowano 266 zawinięć promów oraz 57 zawinięć wycieczkowców, co potwierdza stabilne zainteresowanie połączeniami promowymi oraz ruchem turystycznym.

Wyniki osiągnięte przez Port Gdańsk w 2025 roku potwierdzają zdolność portu do adaptacji i budowania odporności na zmieniające się uwarunkowania w międzynarodowym obrocie morskim i łańcuchach dostaw.

Dorota Pyć, prezes Portu Gdańsk

Rok 2025 przyniósł także istotny impuls inwestycyjny. W Naftoporcie rozpoczęła się budowa szóstego stanowiska przeładunkowego paliw płynnych, które będzie drugim stanowiskiem przystosowanym do obsługi największych zbiornikowców świata o długości ponad 300 metrów i zanurzeniu do 15 metrów. W Porcie Gdańsk realizowana jest również budowa terminalu instalacyjnego dla morskich farm wiatrowych, pływającego terminalu gazowego FSRU oraz rozbudowa nabrzeży w Porcie Wewnętrznym. W 2025 roku zakończono także kluczowe inwestycje, w tym budowę terminalu T3 w Baltic Hub oraz rozbudowę Nabrzeża Bytomskiego.

Połączenie stabilnych wyników operacyjnych z konsekwentnie realizowanymi inwestycjami infrastrukturalnymi wzmacnia pozycję Portu Gdańsk jako jednego z kluczowych węzłów transportowych w regionie Morza Bałtyckiego oraz istotnego elementu europejskiego systemu transportowego.