Polska Grupa Energetyczna odnotowała 1 022 mln zł skonsolidowanego zysku netto przypisanego akcjonariuszom jednostki dominującej w I kw. 2022 r. wobec 808 mln zł zysku rok wcześniej, podała spółka w raporcie.

Zysk operacyjny wyniósł 1550 mln zł wobec 1164 mln zł zysku rok wcześniej. Wynik EBITDA wyniósł odpowiednio: 2 615 mln zł wobec 2 206 mln zł rok wcześniej.

Skonsolidowane przychody ze sprzedaży sięgnęły 16 897 mln zł w I kw. 2022 r. wobec 11 942 mln zł rok wcześniej.

Od początku kadencji zarządu naszym priorytetowym zadaniem jest koncentracja na podstawowej działalności i poprawa efektywności biznesowej. Z satysfakcją możemy powiedzieć że ten cel został osiągnięty.

Wojciech Dąbrowski, prezes zarządu PGE

W tym roku, po raz pierwszy w historii PGE osiągnięty zysk EBITDA został w połowie wypracowany przez segmenty Dystrybucji i Energetyki Odnawialnej. To one będą siłą napędową transformacji PGE po wydzieleniu aktywów węglowych. Taki wynik był możliwy poprzez zapewnienie sprawności ekonomicznej funkcjonowania PGE. Dzięki temu możemy konsekwentnie realizować strategię transformacji.

Wojciech Dąbrowski, prezes zarządu PGE

Segment Energetyki Konwencjonalnej wypracował zysk EBITDA na poziomie 0,4 mld złotych, czyli niższy o 14 proc. w porównaniu z I kwartałem roku 2021, na co główny wpływ miały zdecydowanie wyższe koszty uprawnień do emisji CO2.

Zwiększenie ilości dystrybuowanej energii elektrycznej o 3 proc. przyczyniło się do poprawy wyniku segmentu Dystrybucji. Wygenerował on 0,8 mld zł EBITDA, czyli o 21 proc. więcej niż w okresie porównywalnym. Segment Dystrybucji był pod względem EBITDA najważniejszym dla wyniku finansowego Grupy PGE, a jego udział wyniósł 31 proc.

Komunikat prasowy PGE

Segment Ciepłownictwa, wobec rosnących kosztów CO2 oraz gazu ziemnego, które nie znalazły odzwierciedlenia w taryfach na ciepło, osiągnął zysk EBITDA na poziomie 0,2 mld zł, co oznacza spadek o 61 proc. r/r.

EBITDA segmentu Energetyka Odnawialna wyniosła po raz pierwszy w historii 0,5 mld zł, co stanowi wynik o 159 proc. wyższy w odniesieniu do roku poprzedniego, podkreślono.

Wynik EBITDA segmentu Obrót wyniósł blisko 0,6 mld zł, będąc o 68 proc. wyższy w skali roku, na co wpływ miały przede wszystkim przychody związane ze świadczeniem usług na rzecz spółek z Grupy PGE.

Utworzony w 2021 roku segment Gospodarka Obiegu Zamkniętego osiągnął zysk EBITDA w wysokości 16 mln zł, czyli 78 proc. więcej niż w I kwartale roku poprzedniego.

Komunikat prasowy PGE

Poziom zadłużenia netto Grupy PGE wyniósł 4,2 mld zł, co oznacza spadek o 34 mln zł w stosunku do IV kwartału 2021 roku. Wskaźnik zadłużenia netto w relacji do EBITDA powtarzalnej (dług netto/ LTM EBITDA powtarzalna) wyniósł 0,49x wobec 1,32x na koniec I kwartału 2021 roku.

Łączna produkcja energii elektrycznej netto w I kwartale 2022 roku w jednostkach wytwórczych PGE wyniosła 17,3 TWh, czyli nieznacznie więcej niż I kwartale 2021 roku. Produkcja z węgla brunatnego wyniosła 10,3 TWh (o 18 proc. więcej r/r), z węgla kamiennego 4,9 TWh (spadek r/r o 21 proc.), a z gazu ziemnego 1,1 TWh (mniej o 22 proc. względem I kw. 2021 roku). Łączna produkcja ze źródeł odnawialnych Grupy PGE wyniosła 0,8 TWh, czyli była wyższa r/r o 23 proc. Dodatkowo produkcja w elektrowniach szczytowo-pompowych wyniosła 0,2 TWh, o 10% więcej niż w I kw. 2021 roku.

Komunikat prasowy PGE

Wolumen dystrybuowanej energii elektrycznej wyniósł 9,8 TWh wobec 9,5 TWh w I kwartale 2021 roku. Sprzedaż energii elektrycznej do odbiorców finalnych wyniosła 9,1 TWh, mniej o ok. 6 proc. w odniesieniu do okresu porównywalnego. Wolumen sprzedaży ciepła wyniósł 21,3 PJ, spadając wobec cieplejszego okresu grzewczego o 7 proc. w porównaniu do I kw. 2021 roku.

W ujęciu jednostkowym zysk netto w I kw. 2022 r. wyniósł 456 mln zł wobec 196 mln zł zysku rok wcześniej.

Źródło: ISBnews

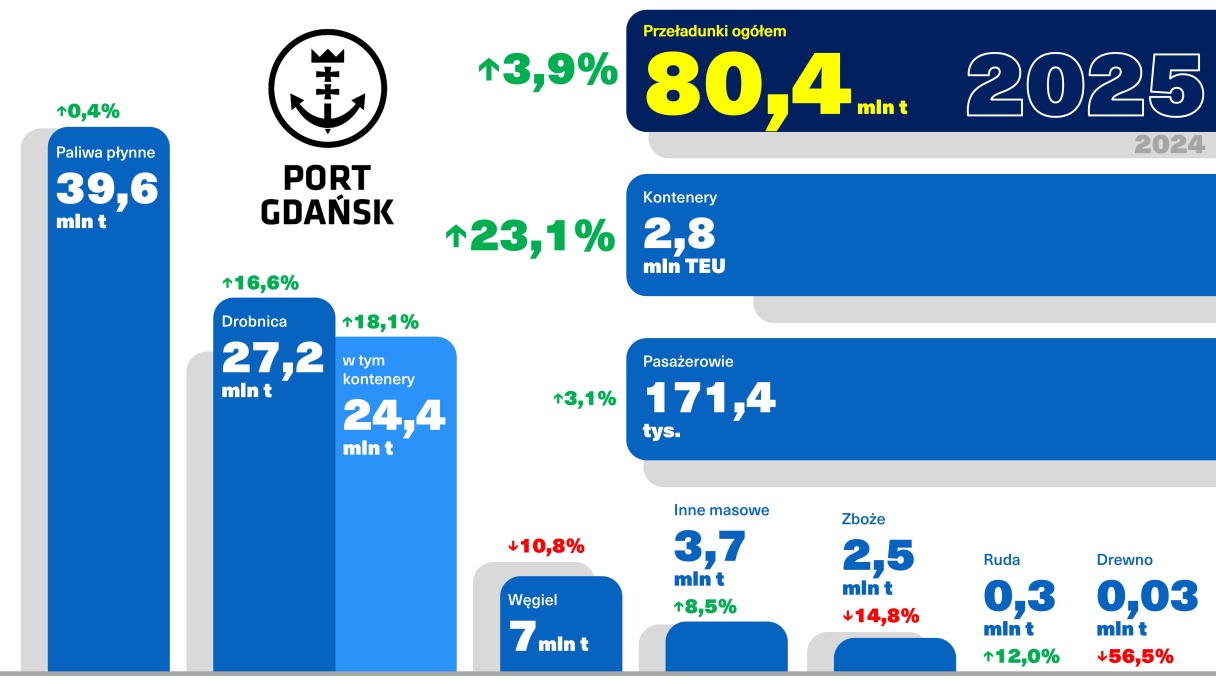

Port Gdańsk zakończył 2025 rok bardzo dobrym wynikiem przeładunkowym, potwierdzając utrzymującą się tendencję wzrostową. W minionym roku w największym polskim porcie morskim przeładowano łącznie 80,4 mln ton ładunków, czyli o blisko 4 proc. więcej niż w 2024 roku, gdy wolumen wyniósł 77,4 mln ton.

W artykule

Wzrost przeładunków znalazł odzwierciedlenie również w statystyce zawinięć. W 2025 roku do portu zawinęło łącznie 4394 statków, co oznacza wzrost o 4,2 proc. rok do roku. Liczba statków handlowych osiągnęła poziom 3650 jednostek, notując wzrost o 2,5 proc. Jednocześnie średnie GT statków handlowych wzrosło o 3,8 proc., co potwierdza rosnące wykorzystanie infrastruktury głębokowodnej portu.

Największą grupą ładunkową w strukturze przeładunków Portu Gdańsk pozostają paliwa płynne. W 2025 roku ich wolumen wyniósł 39,6 mln ton, co oznacza wzrost o 0,4 proc. w porównaniu z rokiem poprzednim. Paliwa płynne odpowiadały za 49,3 proc. całkowitych przeładunków portu, pozostając kluczowym elementem jego działalności oraz istotnym ogniwem krajowego systemu bezpieczeństwa energetycznego.

Przeładunki ropy naftowej realizowane przez Naftoport osiągnęły poziom 37,4 mln ton wobec 36,6 mln ton rok wcześniej, co stanowi najlepszy wynik w historii terminalu. W 2025 roku Naftoport obsłużył 379 statków z ropą naftową oraz 84 statki z produktami naftowymi.

Drugą najważniejszą grupą ładunkową w 2025 roku była drobnica. Jej wolumen wzrósł z 23,3 mln ton w 2024 roku do 27,2 mln ton w roku 2025, co oznacza wzrost o 16,6 proc. Udział drobnicy w przeładunkach ogółem wyniósł 33,8 proc., potwierdzając rosnące znaczenie tej grupy dla dalszego rozwoju portu.

Szczególnie dobre wyniki osiągnięto w segmencie kontenerowym. W 2025 roku w terminalach kontenerowych przeładowano niemal 2,8 mln TEU, czyli o 23 proc. więcej niż rok wcześniej. W samym Baltic Hub przeładowano 2 766 475 TEU. Równocześnie masa przeładowanych ładunków kontenerowych wzrosła o 18 proc., osiągając poziom 24 mln ton.

W segmencie ładunków masowych suchych odnotowano wyraźne zróżnicowanie wyników. Kolejny rok z rzędu zmniejszyły się przeładunki węgla, które spadły o 10,8 proc. w stosunku do 2024 roku, osiągając poziom blisko 7 mln ton. Udział węgla w strukturze ładunkowej portu wyniósł 8,7 proc., co potwierdza jego malejącą rolę w krajowym miksie energetycznym.

Odmiennie kształtowała się sytuacja w przypadku rudy, której przeładunki wzrosły o 12 proc., do poziomu 326,7 tys. ton. Wzrost o 8,5 proc. odnotowano również w kategorii innych ładunków masowych suchych, których wolumen osiągnął 3,7 mln ton.

Spadki dotyczyły natomiast drewna, którego przeładunki zmniejszyły się o 56,5 proc., do 31,2 tys. ton, oraz zbóż, gdzie wolumen obniżył się o 14,8 proc., do około 2,5 mln ton.

W 2025 roku spadek zanotowano także w segmencie ro-ro. Liczba obsłużonych pojazdów zmniejszyła się o 15 proc., do poziomu 118 tys. sztuk.

Pozytywnie kształtowały się wyniki w segmencie pasażerskim. W 2025 roku Port Gdańsk obsłużył 171,4 tys. pasażerów, co oznacza wzrost o 3,1 proc. w porównaniu z 2024 rokiem. W ciągu roku odnotowano 266 zawinięć promów oraz 57 zawinięć wycieczkowców, co potwierdza stabilne zainteresowanie połączeniami promowymi oraz ruchem turystycznym.

Wyniki osiągnięte przez Port Gdańsk w 2025 roku potwierdzają zdolność portu do adaptacji i budowania odporności na zmieniające się uwarunkowania w międzynarodowym obrocie morskim i łańcuchach dostaw.

Dorota Pyć, prezes Portu Gdańsk

Rok 2025 przyniósł także istotny impuls inwestycyjny. W Naftoporcie rozpoczęła się budowa szóstego stanowiska przeładunkowego paliw płynnych, które będzie drugim stanowiskiem przystosowanym do obsługi największych zbiornikowców świata o długości ponad 300 metrów i zanurzeniu do 15 metrów. W Porcie Gdańsk realizowana jest również budowa terminalu instalacyjnego dla morskich farm wiatrowych, pływającego terminalu gazowego FSRU oraz rozbudowa nabrzeży w Porcie Wewnętrznym. W 2025 roku zakończono także kluczowe inwestycje, w tym budowę terminalu T3 w Baltic Hub oraz rozbudowę Nabrzeża Bytomskiego.

Połączenie stabilnych wyników operacyjnych z konsekwentnie realizowanymi inwestycjami infrastrukturalnymi wzmacnia pozycję Portu Gdańsk jako jednego z kluczowych węzłów transportowych w regionie Morza Bałtyckiego oraz istotnego elementu europejskiego systemu transportowego.