Chiny planują przeznaczyć setki miliardów dolarów na transformację energetyczną, której jednym z fundamentów będzie morska energetyka wiatrowa. W 2021 roku kraj ten stał się globalnym liderem w tym sektorze, instalując około 17 GW mocy elektrycznej z MFW – więcej niż jakikolwiek inny kraj na przestrzeni ostatnich pięciu lat.

W artykule

We wrześniu 2020 roku, podczas sesji Zgromadzenia Ogólnego ONZ, prezydent Chin Xi Jinping oświadczył, że Państwo Środka ma być neutralne pod względem emisji dwutlenku węgla do 2060 roku. Krótkoterminowym celem, o którym mówił Xi Jinping będzie zaś osiągnięcie poziomu 25% produkcji energii bez spalania paliw kopalnych do 2030 roku. Transformacja energetyczna jest jednym z kluczowych wyzwań największej gospodarki świata, której ostatecznym celem jest budowa cywilizacji ekologicznej, niezależnej od dostaw zewnętrznych.

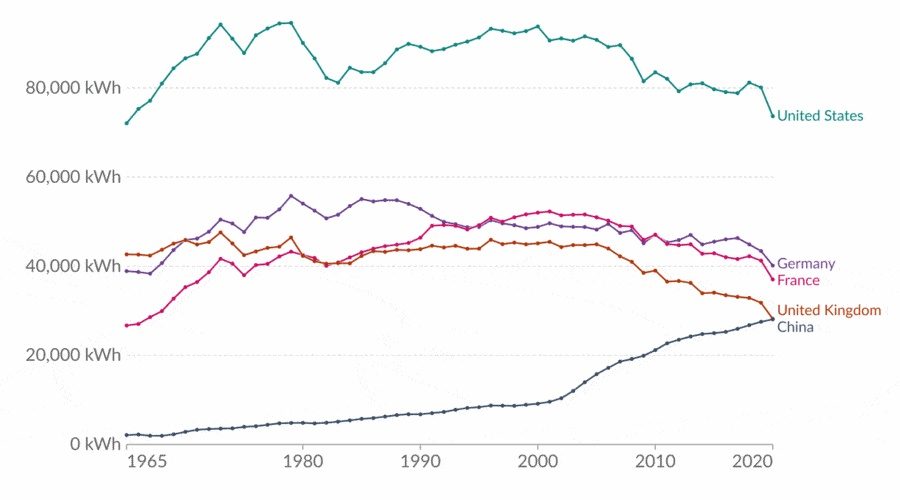

Osiągnięcie takiego stanu może być jednak niezwykle trudnym zadaniem. Wynika to z szeregu aspektów, między innymi bardzo szybkiego wzrostu zapotrzebowania na energię elektryczną, które wzrosło ponad sześciokrotnie od 2000 roku. Średnie zużycie energii elektrycznej (per capita) jest w Chinach na podobnym poziomie, co w wielu rozwiniętych krajach w zachodniej Europie – jednakże w przypadku tych krajów zaobserwować można stopniowy spadek w ostatnich latach.

Biorąc pod uwagę bardzo dynamiczny wzrost zapotrzebowania na energię elektryczną, rezygnacja z paliw kopalnych wydaje się być niezwykle trudnym zadaniem dla chińskiej energetyki. W związku z tym, pomimo intensywnego rozwijania sektora OZE na przestrzeni ostatnich lat, Chiny nie porzuciły inwestycji w moce węglowe. Łączne moce w chińskiej energetyce węglowej wynoszą około 1200 GW, a Chiny bardzo ostrożnie ograniczają budowanie nowych elektrowni węglowych.

Chiny planują jednak stopniowo odchodzić od węgla, co wynika nie tylko z ideologicznego celu budowy wspomnianej wcześniej ekologicznej cywilizacji, ale przede wszystkim z powodu z gigantycznego wzrostu cen węgla. Chińska strategia transformacji energetycznej wydaje się opierać na pragmatyzmie cenowym. Niezależnie od zmian na rynku, Państwo Środka wydaje się być zdeterminowane, aby osiągnąć cel neutralności klimatycznej w 2060 roku. Świadczy o tym m.in. skala wydatków na neutralność (około 350 mld euro rocznie), co znacznie przewyższa wydatki krajów członkowskich UE (około 180 mld euro) oraz USA (około 150 mld euro).

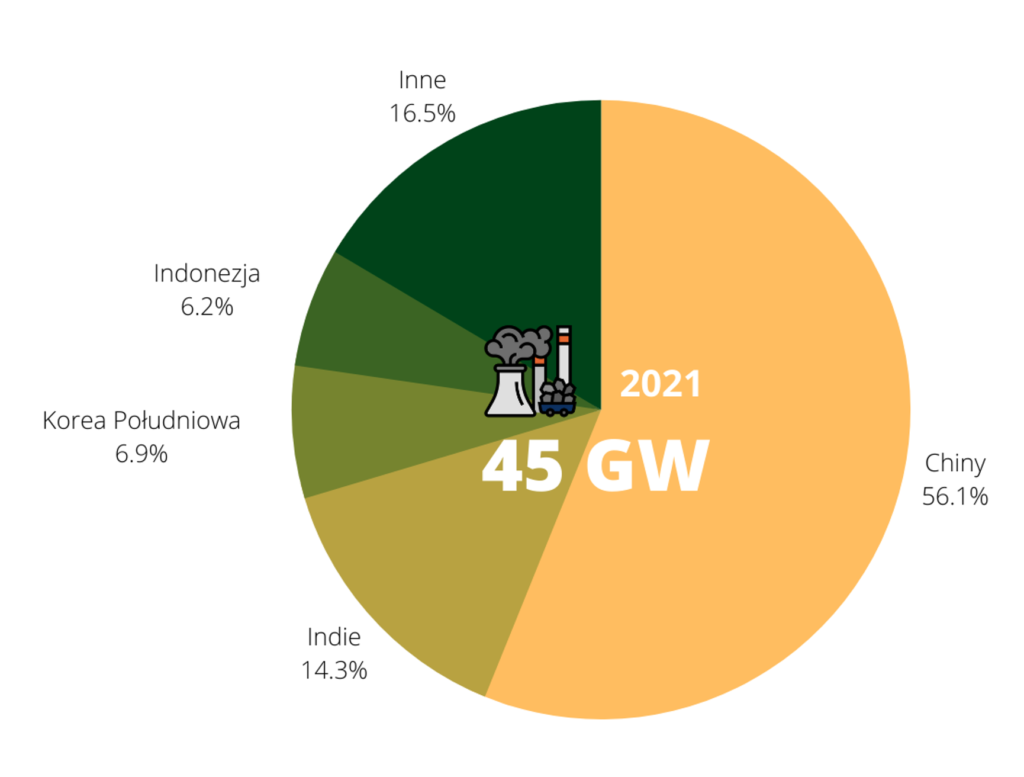

Istotnym elementem strategii osiągnięcia neutralności klimatycznej jest rozwój morskiej energetyki wiatrowej. Pod koniec 2021 roku w Chinach funkcjonowało 113 farm wiatrowych, generujących około 19,7 GW mocy (co stanowi około 40% mocy globalnej). Warto podkreślić, że Chiny osiągnęły niesamowity wzrost mocy operacyjnej w 2021 roku, w którym oddano 45 nowych farm generujących 12,7 GW mocy. Znaczna większość z nich została zrealizowana w drugiej połowie roku, co także związane było z regeneracją krajowej gospodarki po kryzysie gospodarczym związanym z pandemią COVID-19.

Głównym atutem Chin przyczyniającym się do tak dynamicznego rozwoju offshore wind w tym kraju jest zapotrzebowanie na ogromne wolumeny produkcji energii elektrycznej – bez tak ogromnego rynku zbytu niemożliwy byłby rozwój na tę skalę.

Wojciech Bućko, starszy kierownik ds. analityki i optymalizacji Morskich Farm Wiatrowych w PGE Baltica

Czynnikami, które również walnie się do tego przyczyniają są mocno rozwinięte zaplecze infrastrukturalne oraz śmiałe decyzje organów partyjno-rządowych, które umożliwiają tempo rozwoju na skalę niemal niemożliwą do osiągnięcia na starym kontynencie. Chińskie władze zdają się być świadome, że dla zaspokojenia tak dynamicznie rozwijającej się gospodarki, przy jednoczesnym zapewnieniu jej nisko-emisyjności, skala działań musi być bardzo ambitna.

Wojciech Bućko, starszy kierownik ds. analityki i optymalizacji Morskich Farm Wiatrowych w PGE Baltica

Analizując niezwykle dynamiczne tempo realizacji inwestycji w 2021 roku w Chinach w sektorze MFW, należy podkreślić bardzo istotną kwestię. Na początku stycznia 2020 roku chińskie Ministerstwo Finansów ogłosiło, iż wstrzyma finansowanie projektów (w formie preferencyjnych cen kontraktowych) wraz z końcem 2021 roku. Wszystkie projekty zatwierdzone w 2019 i 2020 roku musiały być więc w pełni operacyjne do końca 2021 roku, co oznacza zrealizowane budowy i przyłączenie do sieci w tym terminie. Wstrzymanie finansowania na poziomie rządowym prawdopodobnie oznaczać będzie także znaczące ograniczenia wsparcia takich projektów na poziomie lokalnym.

Warto podkreślić, że projekty MFW w Chinach realizowane są w aż 12 różnych prowincjach (Liaoning, Tianjin, Hebei, Shandong, Shanghai, Zhejiang, Fujian, Guangdong, Guangxi, Hainan, Hong Kong) – każda z nich jest zróżnicowana pod względem warunków naturalnych i wynikającym z tego potencjałem offshore wind, jak również pod względem rozwiniętej infrastruktury portowej i wspomnianego zaangażowania finansowego lokalnych władz. Najbardziej rozwiniętą prowincją w zakresie morskiej energetyki wiatrowej jest Jiangsu położona w środkowej części wschodniego wybrzeża Chin. W obrębie wód terytorialnych tej prowincji funkcjonuje najwięcej MFW, znajduje się tam także jeden z najlepiej rozwiniętych w kraju terminali wind offshore w Nantong.

Rozwój krajowej infrastruktury portowej oraz maksymalizacja udziału krajowego przemysłu (i związany z nim rozwój know-how) jest również jednym z kluczowych priorytetów chińskiej strategii. Na innych rynkach niż Państwo Środka chińskie turbiny wiatrowe, magazyny energii czy rozwiązania rozproszonej energetyki na razie się nie przebijają lub w ogóle ich nie ma. Krajowi producenci turbin oraz poszczególnych komponentów bardzo powoli zwiększają jednak swoją zagraniczną sprzedaż. Temat chińskiego local contentu zostanie jednak szerzej poruszony w kolejnym artykule.

Wydaje się, że wspomniane wstrzymanie dofinansowania rządu Chin dla morskich farm wiatrowych związane jest ze stopniowym osiąganiem przez to źródło energii finansowej niezależności czy też dojrzałości i stąd chęć władz chińskich do ‘urynkowienia’ tych inwestycji. Szczególnie w kontekście najnowszych wydarzeń na rynkach energii na świecie morska energetyka wiatrowa staje się konkurencyjna bez wsparcia finansowego ze strony rządów.

Wojciech Bućko, starszy kierownik ds. analityki i optymalizacji Morskich Farm Wiatrowych w PGE Baltica

Pomimo wstrzymania finansowania po 2021 roku Chiny również w 2022 roku realizują szereg projektów MFW o łącznej potencjalnej mocy 8 GW. Ciekawostką jest, iż średnia moc generowana z poszczególnych MFW spada – w 2020 roku wynosiła ona 347 MW, zaś w 2021 roku 296 MW. Nie oznacza to jednak, że Chińczycy nie realizują dużych inwestycji w tym sektorze. Pod koniec grudnia uruchomiono Jiangsu Qidong – największą MFW w tym kraju, opracowaną przed krajowe firmy Jiangsu Huawei Wind Power oraz Qidong Hua Er Rui Wind Power Technology. Obiekt o mocy 802 megawatów znajduje się u wybrzeży wschodniej prowincji Jiangsu. Obejmuje on trzy projekty, a każdy z nich ma przybrzeżną stację wspomagającą. Jiangsu Qidong ma dostarczać do sieci około 2,2 mld kW energii elektrycznej na godzinę przez cały rok. Dzięki temu będzie w stanie zasilić około 900 tysięcy gospodarstw domowych.

Chiński rząd zachęca także do rozwoju zintegrowanych projektów wiatrowo-słonecznych, hydrotermalnych oraz magazynowych, aby zmniejszyć presję na sieć energetyczną i wesprzeć znaczny udział energii odnawialnej w sieci.

Dokładna wizja rozwoju Chin w zakresie MFW będzie znana wraz z ogłoszeniem pod koniec roku przez Rządową Agencję Energetyczną (NEA) planu rozwoju morskiej energetyki wiatrowej na lata 2023-2028. Spekuluje się, że inwestycje w tym sektorze skoncentrują się w prowincjach Guangdong oraz Jiangsu.

Chińskie ambicje w rozwój morskiej energetyki wiatrowej przede wszystkim ugruntowują – w skali globalnej – istotną pozycję tego źródła energii elektrycznej jako wiodącego rozwiązania problemu produkcji energii elektrycznej w dobie walki z globalnym ociepleniem. Dodatkowo wzmacniają offshore wind jako tanie lub potencjalnie tanie źródła dużych wolumenów energii elektrycznej. Reszta świata – może z wyjątkiem Europy – pewnie ostrożniej podchodziłaby do tego typu inwestycji, gdyby nie taka skala zaangażowania ze strony Państwa Środka. W przyszłości spodziewamy się większej obecności chińskich inwestorów i wykonawców w projektach w innych częściach świata, jednak aktualnie większość sił zdaje się być zaangażowana w zaspokojenie potrzeb rynku wewnętrznego.

Wojciech Bućko, starszy kierownik ds. analityki i optymalizacji Morskich Farm Wiatrowych w PGE Baltica

Niezwykle dynamiczny rozwój MFW w Chinach ilustruje, jak szybko można realizować inwestycje w tym sektorze przy odpowiednim zapleczu infrastrukturalnym, finansowym i technologicznym. Morska energetyka wiatrowa będzie jednym z fundamentów chińskiej transformacji energetycznej, a strategia rozbudowy tego sektora pokazuje, jak bardzo opłacalne jest inwestowanie w MFW nie tylko z perspektywy korzyści środowiskowych, ale także dywersyfikacji źródeł energii elektrycznej – co przekłada się również na korzyści gospodarcze.

Aktualnie chiński rynek wytwórczo-instalacyjny dla morskiej energetyki wiatrowej skupiony jest na zaspokajaniu wewnętrznego popytu, ale pewnym jest, że w ramach nasycenia chińskiego rynku, ta ogromna maszyna wytwórcza zacznie się przestawiać na realizację zadań poza jego granicami. Prawdopodobnie Chiny w pierwszej kolejności skupią się na rynkach, gdzie, już teraz, wpływy chińskiego kapitału są bardzo silne, czyli rejon Azja-Pacyfik i Afryki, gdzie wymagania techniczne nie będą tak wyśrubowane jak na zachodnich rynkach. To właśnie te wymagania techniczne i certyfikacyjne są główną barierą dla chińskich producentów na rynkach europejskim i amerykańskim, jako że chińska maszyna wytwórcza będzie miała istotne atuty w rękawie w postaci konkurencyjnych cen. Choć warto pamiętać, że w tej branży koszty transportu komponentów są bardzo istotną pozycją na liście wydatków, co dodatkowo wspiera wytwarzanie lokalnie – ocenia ekspert PGE Baltica.

Wojciech Bućko, starszy kierownik ds. analityki i optymalizacji Morskich Farm Wiatrowych w PGE Baltica

Autor: Jan Siemiński

Stocznia Szczecińska „Wulkan” przestaje być kojarzona wyłącznie z wynajmem infrastruktury. Z deklaracji zarządu wynika, że zakład ma rozwijać się jako ośrodek produkcyjny oparty na partnerstwie z firmami prywatnymi, z jasno wskazanymi inwestycjami oraz ambicją realizacji jednostek „pod klucz” i stopniowego wejścia do łańcucha dostaw dla sektora zbrojeniowego.

W artykule

Do koncepcji Stoczni Szczecińskiej „Wulkan” jako ośrodka skupiającego i porządkującego potencjał przemysłowy regionu wracamy po kilku miesiącach przerwy. To dobry moment, by przypomnieć założenia modelu, który od początku miał odróżniać szczeciński zakład od klasycznego obrazu stoczni funkcjonującej w oderwaniu od otoczenia gospodarczego.

Szczeciński zakład buduje swoją opowieść wokół prostego założenia: w realiach dzisiejszego rynku przewagę daje sieć kompetencji, nie sama powierzchnia nabrzeży. Zarząd stoczni wskazuje, że na jej terenie działa blisko 70 firm, zaś razem z podmiotami współpracującymi z zewnątrz ma to być około 100 przedsiębiorstw tworzących środowisko wykonawcze. Ten model ma pozwalać na realizację projektów w formule partnerskiej, co w praktyce ma wzmacniać zdolność do pełnej obsługi zleceń, od przygotowania po wykonanie.

W tym ujęciu zakłady stoczniowe ze Szczecina stają się organizatorem pracy przemysłowej, który porządkuje procesy, koordynuje dostęp do infrastruktury, pilnuje kosztów, po czym składa kompetencje wielu podmiotów w jedną ofertę rynkową. Taki przekaz dobrze promuje Szczecin jako miejsce, w którym „da się zbudować projekt”, nie tylko „da się go gdzieś ulokować”.

W planach inwestycyjnych pada konkretna liczba: 240 mln zł środków przewidzianych na rozwój infrastruktury. Największy strumień finansowania, blisko 170 mln zł, ma zostać skierowany na dokończenie budowy doku pływającego dla Morskiej Stoczni Remontowej „Gryfia”. Zarząd opisuje tę inwestycję jako przejętą w stanie niedokończonym, bez zapewnionego finansowania na finalizację, mimo wydatkowania znacznej części wcześniejszego budżetu. Termin wskazywany w wypowiedziach to 2027 rok.

Równolegle zapowiadane są inwestycje w zwiększenie mocy produkcyjnych stoczni: nowe hale, rozbudowa placów produkcyjnych, unowocześnianie parku maszynowego oraz stanowiska robocze pozwalające przyspieszyć prace. W komunikacji promocyjnej ten wątek ma istotną wartość, ponieważ pokazuje, że zakład nie opiera się na jednorazowym „porządku”, tylko buduje narzędzia pracy pod wzrost wolumenu.

Z zapowiedzi zarządu wynika, że „Wulkan” chce wzmacniać trzy piony działalności. Pierwszy obejmuje produkcję dla offshore, w tym na potrzeby morskich farm wiatrowych oraz sektora oil & gas. Drugi dotyczy konstrukcji okrętowych, rozumianych jako duże elementy kadłubów i nadbudówek wykonywane dla innych stoczni w Europie. Trzeci filar ma pozostać związany z udostępnianiem infrastruktury firmom prywatnym, tylko w formule bardziej uporządkowanej.

Wątek offshore jest ważny promocyjnie z dwóch powodów. Pokazuje stabilny rynek zamówień, pokazuje też logikę rozwoju kompetencji. Rynek wymaga konstrukcji złożonych, powtarzalnych, realizowanych w terminie, co wymusza porządek produkcyjny. Dokładnie to ma potwierdzać narracja o dyscyplinie kosztowej i kontroli realizacji.

W promocji zakładu szczególnie nośny jest temat budowy stawiacza boi i pław dla Urzędu Morskiego w Szczecinie. W wypowiedziach zarządu projekt przedstawiany jest jako krok w kierunku jednostek specjalistycznych, realizowany w ścisłej współpracy z partnerami przemysłowymi działającymi w otoczeniu stoczni. Pada tam również określenie „próba generalna”, która ma sprawdzić zgranie kooperantów, koordynację procesów oraz zdolność do prowadzenia budowy w formule „na gotowo”.

Istotne jest także to, czego stocznia nie obiecuje. W przekazie nie ma ambicji wejścia w rynek masowców czy tankowców. Pojawia się natomiast segment jednostek specjalistycznych, gdzie liczy się integracja, precyzja wykonania i zdolność do seryjnego powtarzania zamówień. Zarząd mówi też o analizie kolejnych projektów tego typu oraz celu pozyskania 5–7 jednostek do budowy na ten rok.

W komunikacji pojawia się także wątek wejścia do sektora obronnego, choć w jasno określonych ramach. Stocznia nie deklaruje budowy okrętów wojennych „od A do Z”. Zarząd wskazuje rolę partnera przemysłowego, który może wspierać głównych wykonawców, dostarczając kadłuby, sekcje, komponenty lub kompletne jednostki pomocnicze i zabezpieczające.

W tym kontekście pojawia się termin „dual-use”, użyty w znaczeniu konstrukcji mogących pracować w zastosowaniach cywilnych, choć w razie potrzeby spełniać funkcje wsparcia w strukturach obronnych. Zarząd podkreśla też potrzebę uzyskania certyfikatów, koncesji i pozwoleń, co porządkuje przekaz i ogranicza ryzyko zbyt daleko idących deklaracji.

Promocja zakładów nie może pomijać ludzi. W wypowiedziach zarządu pada liczba około 250 zatrudnionych w samej stoczni, przy jednoczesnym wskazaniu, że na terenie zakładu pracuje ponad 2000 osób w firmach funkcjonujących w jego otoczeniu. Ten obraz dobrze pasuje do modelu „ekosystemu”, w którym kompetencje nie zniknęły po upadku dużych podmiotów, tylko rozproszyły się po prywatnych przedsiębiorstwach.

Zarząd podkreśla, że Szczecin dysponuje dziś realnym zapleczem kompetencyjnym w obszarze produkcji morskiej i offshore, opartym na doświadczeniu tysięcy specjalistów pracujących w lokalnym przemyśle. Równolegle prowadzone są rozmowy z uczelniami oraz samorządem, których celem jest systemowe wzmacnianie zaplecza edukacyjnego i szkoleniowego, tak aby w perspektywie kolejnych dekad zapewnić ciągłość kompetencji i stabilny rozwój przemysłu okrętowego w regionie.

Z przekazanych informacji układa się spójna narracja promocyjna, w której Stocznia Szczecińska „Wulkan” wraca do przemysłu stoczniowego poprzez kilka równoległych działań: uporządkowanie finansów i portfela kontraktów, inwestycje infrastrukturalne z dokiem pływającym dla „Gryfii” jako projektem o największej wadze, rozwój produkcji offshore oraz stopniową odbudowę kompetencji w zakresie jednostek specjalistycznych realizowanych w formule „pod klucz”. Najbliższe miesiące pokażą, czy przy utrzymaniu tego kierunku i stabilnym otoczeniu rynkowym model partnerski, oparty na szerokiej grupie firm działających w otoczeniu stoczni, pozwoli w Szczecinie zbudować realny i trwały potencjał produkcyjny – na wzór tego, jaki przez lata konsekwentnie wypracowała sobie Stocznia Crist z Trójmiasta.